Tahukah kamu bahwa Pajak Pertambahan Nilai (PPN) di Indonesia menggunakan sistem pengkreditan? Artinya Pajak Masukan dalam periode tertentu dikreditkan dengan Pajak Keluaran pada masa pajak yang sama.

Sebelum berlanjut ke penjelasan lebih jauh, ada hal yang harus diketahui tentang pengkreditan pajak bagi PKP. Sebagaimana kita ketahui bahwa PKP yang memperdagangkan barang atau jasa wajib membayar PPN dalam setiap transaksi namun sebagai pengusaha tentu ada dua jenis transaksi yang mereka lakukan.

- Transaksi membeli bahan baku untuk produksi komoditas mereka.

- Transaksi menjual barang/ jasa kepada pembeli.

Kedua jenis transaksi yang disebutkan diatas dikenakan tarif PPN, yang mana pada prosesnya menggunakan sistem pengkreditan.

Pengkreditan Pajak Masukan adalah beban yang dikenakan ketika PKP membeli Jasa Kena Pajak (JKP) atau BKP. Sementara Pajak Keluaran dalam konteks PPN adalah pajak terutang yang harus dipungut oleh PKP saat terjadi transaksi BKP dan/ atau JKP dengan pembeli.

Prinsip Pengkreditan Pajak Masukan antara lain:

- Pajak masukan dan pajak keluaran dikreditkan dalam satu periode yang sama.

- Jika PKP belum melakukan kegiatan produksi, maka otomatis belum menyerahkan terutang pajak, maka dapat mengkreditkan pajak masukan terkait perolehan dan/ atau impor barang.

- Faktur pajak adalah hal wajib jika ingin mengkreditkan pajak masukan, karena hal ini sudah diatur dalam peraturan yang berlaku.

Peraturan dan Dasar Hukum Pengkreditan PPN Masukan

Dasar hukum kegiatan pengkreditan PPN masukan ini sesuai dengan Undang-Undang Nomor 42 Tahun 2009 yang mendeskripsikan secara detail tentang segala mekanisme dan ketentuannya. Misalnya pembahasan tentang kelebihan pembayaran pajak dalam pungutan PPN.

Ketika terjadi pemungutan PPN, PKP mengkreditkan pajak masukan dan pajak keluaran dalam periode yang sama. Pada prakteknya ada beberapa kasus terjadi dan menurut peraturan perundang-undangan PKP harus patuh terhadap prosedur yang sudah dibuat. Kasus yang sering terjadi adalah dalam satu periode pajak keluaran lebih besar, jika terjadi hal seperti itu maka kelebihan pajak keluaran disetorkan ke kas Negara. Berbeda halnya dengan pajak masukan lebih besar dari pajak keluaran, maka pajak masukan bisa disetorkan ke masa pajak berikutnya.

Artinya, nominal yang dibayarkan PKP bisa berubah sesuai pajak masukan yang dibayar.

Dalam Undang Undang tersebut juga dibahas tentang PPnBM, akan tetapi meski PPN Masukan dan PPnBM ada di dalam UU yang sama dalam penerapannya Pajak Penjualan atas Barang Mewah tidak dapat dikreditkan.

Mengenal Pengkreditan Pajak PPN

Pengkreditan pajak adalah himpunan dari pajak yang dipotong maupun dipungut oleh pihak lain dan sudah dikurangi dengan semua pajak terutang. Adanya pengkreditan pajak merupakan upaya Pengusaha Kena Pajak (PKP) untuk memasukan kembali PPN yang sudah dibayarkan lewat pajak keluaran yang sudah dipungut.

Ada tiga kondisi yang disebut pengkreditan pajak, yaitu:

- Nilai atau angka pajak masukan dalam suatu periode pajak yang lebih kecil daripada jumlah pajak keluaran yang sudah dipungut.

- Jumlah nominal pajak masukan pada suatu periode pajak lebih besar daripada jumlah pajak keluaran yang dipungut..

- Nilai pajak keluaran serta masukan besarnya sama.

Ketentuan-ketentuan faktur pajak masukan yang bisa dikreditkan berdasarkan Undang Undang PPN:

- Pajak masukan dalam suatu periode pajak dikreditkan dengan Pajak Keluaran dalam tenggat waktu yang sama.

- Jika ada Pajak masukan yang belum dikreditkan pada Masa Pajak yang sama, boleh dikreditkan ke Masa Pajak periode selanjutnya. Selambat-lambatnya tiga bulan pasca berakhirnya Masa Pajak yang bersangkutan, selama belum terbeban sebagai biaya dan belum ada pemeriksaan. Mengenai hal ini, Dirjen Pajak mengeluarkan surat edaran tentang pengkreditan pajak masukan pada masa pajak yang berbeda (SE-02/PJ/2020).

- Siapapun yang mengkreditkan Pajak Masukan harus memenuhi persyaratan material dan persyaratan formal.

- Cantumkan keterangan tentang penyerahan Barang Kena Pajak atau Jasa Kena Pajak jika ada Pajak Masukan yang dikreditkan.Mencakup:

- Nama, alamat, dan Nomor Pokok Wajib Pajak yang menyerahkan Barang Kena Pajak atau Jasa Kena Pajak;

- Nama, alamat, dan Nomor Pokok Wajib Pajak pembeli Barang Kena Pajak atau penerima Jasa Kena Pajak;

- Jenis barang atau jasa, jumlah Harga Jual atau Penggantian, dan potongan harga;

- Pajak Pertambahan Nilai yang dipungut;

- Pajak Penjualan atas Barang Mewah yang dipungut;

- Nomor seri, tanggal pembuatan faktur pajak; kode; serta tanda tangan dan nama yang memiliki hak atas faktur pajak.

- Karena faktur pajak sekarang berbentuk elektronik, maka tanda tangan pun dibuat secara elektronik. Sertifikat elektronik merupakan tanda tangan bagi penerbit faktur pajak.

Penyebab Faktur Pajak Masukan Tidak Bisa Dikreditkan

Jika ada faktur pajak masukan yang tidak dapat dikreditkan, kemungkinan besar permasalahannya berikut:

- Perolehan JKP/ BKP, pemanfaatan BKP tidak berwujud maupun pemanfaatan JKP dari luar Daerah Pabean sebelum pengukuhan sebagai PKP.

- Perolehan BKP atau JKP yang tidak memiliki hubungan langsung dengan kegiatan usaha.

- Perolehan dan pemeliharaan kendaraan bermotor berupa sedan dan station wagon, kecuali barang dagangan atau sewa.

- Pemanfaatan BKP Tidak Berwujud atau pemanfaatan JKP dari luar Daerah Pabean yang Faktur Pajaknya tidak sesuai ketentuan maka dokumen tertentu yang kedudukannya disamakan dengan faktur pajak.

- Perolehan BKP atau JKP yang Pajak Masukannya ditagih dengan penerbitan ketetapan pajak.

- Perolehan BKP atau JKP yang Pajak Masukannya tidak dilaporkan pada SPT Masa PPN, yang ditemukan pada waktu dilakukan pemeriksaan.

- Perolehan BKP diluar barang modal atau JKP sebelum Pengusaha Kena Pajak berproduksi.

- Perolehan BKP atau JKP yang Faktur Pajaknya tidak sesuai informasi yang tertuang dalam pasal 13 ayat (5) atau ayat (9) UU PPN, artinya tidak memenuhi syarat formal dan material. Atau tidak mencantumkan nama, alamat, serta NPWP pembeli BKP atau penerima JKP.

- Pajak Masukan yang sudah dibayar untuk perolehan BKP dan/ atau perolehan JKP yang atas penyerahannya dibebaskan dari pengenaan PPN.

- Pajak Masukan yang dibayar untuk perolehan BKP dan/ atau perolehan JKP yang atas penyerahannya tidak terutang PPN.

Baca juga: Mengenal PPN, Detail Tarif, Serta Hal-Hal Yang Dikenakan Pajak Pertambahan Nilai

3 Hal yang Harus Dilakukan PKP dalam Pengkreditan Pajak

Merujuk Peraturan Menteri Keuangan No. 168/ PMK. 03/2022, PKP harus melalui 3 hal untuk mengkreditkan pajak masukan. Hal-hal tersebut, adalah sebagai berikut:

Penghitungan Pengkreditan Pajak Masukan Berdasarkan Perkiraan

PKP menghitung Pajak Masukan yang bisa dikreditkan dilihat dari estimasi, dengan berpedoman pada pengkreditan pajak masukan. Perkiraan Pajak Masukan wajib lapor dalam (SPT) Masa PPN. Perkiraannya yaitu dengan:

P = M x Z

P: adalah jumlah Pajak Masukan yang dapat dikreditkan berdasarkan perkiraan;

PM: jumlah Pajak Masukan atas perolehan BKP dan/ atau JKP;

Z: presentase yang sebanding dengan perkiraan Penyerahan yang Terutan Pajak dan Pajak Masukan yang Berkenaan dengan Penyerahannya Dapat Dikreditkan terhadap perkiraan penyerahan seluruhnya.

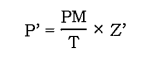

Penghitungan Pajak Berdasarkan realisasi penyerahan

Lalu pengusaha yang terdaftar sebagai PKP menghitung lagi jumlah pajak masukan yang dikreditkan berdasarkan realisasi penyerahan, lewat pedoman pengkreditan pajak masukan.

Penghitungan pajak masukan kembali terdapat rumusnya, yakni alokasi pajak atas perolehan BKP dan atau JKP dikali dengan persentase yang sebanding dengan realisasi penyerahan yang terutang PPN. Jika dirumuskan sebagai berikut:

P’ adalah jumlah Pajak Masukan yang bisa dikreditkan berdasarkan realisasi penyerahan pada suatu periode pajak (Tahun Pajak).

PM yaitu jumlah Pajak Masukan atas perolehan Barang Kena Pajak dan/ atau Jasa Kena Pajak

T merupakan periode manfaat Barang Kena Pajak dan/ atau Jasa Kena Pajak seperti yang tertulis pada ayat (3) Peraturan Menteri Keuangan No. 168/ PMK. 03/2022.

Z’ adalah persentase yang sebanding dengan realisasi Penyerahan yang Terutang Pajak dan Pajak Masukan yang yang sehubungan dengan Penyerahannya Dapat Dikreditkan pada realisasi penyerahan keseluruhan di setiap Tahun Pajak.