परिचय

जीएसटी लागू झाल्याने भारतातील करप्रणाली सुव्यवस्थित झाली. करदात्यांना त्रासमुक्त व्यवस्था निर्माण करण्यासाठी सरकार धोरणांवर काम करत आहे. सर्व न भरलेले कर गोळा करण्याचा प्रयत्न करताना, धोरणकर्त्यांनी करदात्यांना बोजा पडणार नाही याचीही काळजी घेतली पाहिजे. करचोरी आणि फसवणूक रोखण्यासाठी यंत्रणा पुरेशी कठोर असणे आवश्यक आहे.

उत्तरदायित्व आणि पारदर्शकता वाढविण्यासाठी जीएसटी नेटवर्कच्या प्रारंभाचे व्यवसाय मालकांनी स्वागत केले आहे. तथापि, अनेक नेव्हिगेशन गुंतागुंत आहेत ज्या तुम्हाला संपूर्ण GST अनुपालन सुनिश्चित करण्यासाठी समजून घेणे आवश्यक आहे.

वस्तू आणि सेवांचा पुरवठा करणार्या सर्व नोंदणीकृत करदात्यांना आता GST चलन तयार करणे अनिवार्य आहे. ऑगस्ट 2023 पासून, 5 कोटींपेक्षा जास्त वार्षिक उलाढाल असलेल्या प्रत्येक GST- नोंदणीकृत व्यवसायाने ई-इनव्हॉइस तयार करणे आवश्यक आहे.

या ब्लॉगमध्ये, तुम्ही कर दायित्वांशिवाय पालन करत राहण्यासाठी कर बीजक रद्द करण्याची प्रक्रिया शिकाल.

कर चलन च महत्त्व

जे पुरवठादार खरेदीदाराकडून जीएसटी कर वसूल करू शकतात त्यांच्यासाठी जीएसटी कर बीजक महत्त्वपूर्ण आहे. जेव्हा तुम्ही करपात्र वस्तू किंवा सेवांचा पुरवठा करता, तेव्हा तुम्ही कर बीजक व्युत्पन्न आणि जारी करणे आवश्यक आहे. या इनव्हॉइसमध्ये आयटमची किंमत जीएसटी करासह आहे जी आयटमसाठी गोळा करणे आवश्यक आहे. तुम्ही सरकारला GST कर भरण्यास जबाबदार आहात.

GST रिटर्न भरताना सबमिट केलेले प्रत्येक कर बीजक तुमची कर दायित्वे अद्यतनित करते. तसेच, जेव्हा तुम्ही एखादी वस्तू खरेदी करता तेव्हा तुम्हाला वस्तूंच्या किमतीसह जीएसटी भरावा लागतो. सुरळीत B2B ऑपरेशन्स सक्षम करण्यासाठी, GST कायदा तुम्हाला खरेदीसह GST भरण्यासाठी इनपुट टॅक्स क्रेडिट (ITC) चा दावा करण्याची परवानगी देतो. तुमची कर दायित्वे कमी करण्यासाठी तुम्ही विक्रीतून गोळा केलेला GST ऑफसेट करण्यासाठी ITC वापरू शकता.

ही सोपी ऑफसेट प्रक्रिया तुम्हाला खरेदी ऑर्डरसाठी परताव्याचा दावा करण्याऐवजी सरकारला कमी कर भरण्याची परवानगी देते. जर तुम्ही बीजक निर्मितीमध्ये चुका करत नाही तोपर्यंत ही प्रक्रिया त्रासमुक्त आहे.

कर बीजक रद्द करण्याची कारणे

कर बीजक हे खरेदीदाराला जीएसटी करासह वस्तूंची किंमत सूचित करण्यासाठी फक्त एक दस्तऐवज आहे. हा एक महत्त्वाचा GST दस्तऐवज आहे जो तुमच्या GST रिटर्नचा आधार बनतो. तुम्ही दरमहा GSTR 1 सबमिट करणे आवश्यक आहे ज्यात कर चलन, खरेदी ऑर्डर आणि GST दायित्वांवर परिणाम होऊ शकणार्या इतर आर्थिक व्यवहारांचा तपशील आहे.

जीएसटी कायद्यातील नवीन अपडेट्सनुसार, तुम्हाला ई-इनव्हॉइस देखील तयार करावे लागतील. प्रत्येक टॅक्स इनव्हॉइससाठी IRN व्युत्पन्न करण्यासाठी तुम्ही IRP प्रणाली वापरणे आवश्यक आहे. IRP प्रणाली आपोआप बीजक तपशील GST नेटवर्कसह सामायिक करेल, समान बीजक दोनदा सबमिट करण्याची आवश्यकता दूर करेल.

व्यवसायातील व्यत्यय सर्व क्षेत्रांमध्ये सामान्य आहे. जरी तुम्ही कर चलन जारी केले असेल आणि आगाऊ रक्कम जमा केली असेल, तरीही पुरवठा व्यवहार केला जाऊ शकत नाही. पुरवठादार बीजक रद्द करू शकतो किंवा खरेदीदार पुरवठादाराकडून खरेदी करण्यात आनंदी नसू शकतो.

अशा परिस्थितीत, व्युत्पन्न केलेले ई-इनव्हॉइस आणि कर बीजक रद्द करणे आवश्यक आहे. अन्यथा, पुरवठादार त्यांनी पुरवठा न केलेल्या वस्तू किंवा सेवांवर GST कर भरण्यास जबाबदार असेल. तसेच, प्राप्तकर्ता ज्या आयटीसीचा त्यांना हक्क नाही त्यावर दावा करत नाही याची खात्री करण्यासाठी बीजक रद्द करणे आवश्यक आहे. कर बीजक रद्द करण्याची प्रक्रिया सुरू करण्याची काही वैध कारणे आहेत:

- खरेदीदाराने ऑर्डर रद्द केली

- इन्व्हॉइसमध्ये चुकीचे तपशील नमूद केले आहेत

- चलनातील चुका

- डुप्लिकेट कर बीजक

पुरवठादारांकडे बीजक रद्द करण्यासाठी वर सूचीबद्ध केलेल्या कारणांव्यतिरिक्त इतर कोणतेही कारण असू शकतात. कोणत्याही परिस्थितीत, तुम्हाला कर बीजक कसे रद्द करायचे हे माहित असणे आवश्यक आहे जेणेकरून रद्द करणे GST रिटर्नमध्ये योग्यरित्या दिसून येईल. तुम्ही बीजक रद्द करता तेव्हा, खरेदीदाराला सूचना आपोआप पाठवली जाईल आणि त्यांची ITC पात्रता देखील बदलेल.

कर चलन रद्द करण्याची प्रक्रिया ऑनलाइन

सरकारने जीएसटी टॅक्स इनव्हॉइसवर आधारित ई-इनव्हॉइस तयार करण्याची सुविधा दिली. त्याचप्रमाणे, रद्द करण्याची प्रक्रिया देखील ऑनलाइन पूर्ण केली जाऊ शकते. तुम्हाला ई-इनव्हॉइसिंग आयआरपी पोर्टल किंवा जीएसटी पोर्टलद्वारे बीजक रद्द करायचे असले तरी ते ऑनलाइन केले जाऊ शकते.

काही प्रकरणांमध्ये, तुमच्याकडे सतत इंटरनेट कनेक्टिव्हिटी नसू शकते. तुम्ही ऑफलाइनही कर चलन रद्द करू शकता. तुम्ही प्रथम जीएसटी पोर्टलवरून बीजक JSON फाइल डाउनलोड करणे आवश्यक आहे. इनव्हॉइस रद्द करण्यासाठी आणि तुम्ही GST पोर्टलवर अपलोड करू शकणारी नवीन JSON फाइल तयार करण्यासाठी ऑफलाइन GST टूल उपयुक्त आहे.

तथापि, बीजक व्युत्पन्न आणि रद्द करण्यासाठी GST बिलिंग साधन वापरणे तुमचे सर्व बिलिंग व्यवहार एकाच ठिकाणाहून व्यवस्थापित करणे खूप सोपे आणि सरळ आहे.

GST कर बीजक रद्द करण्याची प्रक्रिया

GST कायद्यांतर्गत, टॅक्स इनव्हॉइस, ई-इनव्हॉइस इ., टॅक्स इनव्हॉइस फॉरमॅटमध्ये नमूद केलेल्या सर्व फील्डसह अचूकपणे तयार करणे आवश्यक आहे. मास्टर डेटाबेस सहजपणे स्वयं-पॉप्युलेट करण्यासाठी या स्वरूपाचे काटेकोरपणे पालन करणे आवश्यक आहे. जीएसटीएन नेटवर्क जीएसटी फॉर्म व्युत्पन्न करण्यासाठी इन्व्हॉइसमधून तपशील स्वयं भरते. त्यामुळे, व्यवसायांनी नेहमी स्वरूपानुसार जीएसटी-अनुपालन पावत्या तयार करणे आवश्यक आहे.

जेव्हा तुम्हाला कर बीजक रद्द करणे आवश्यक आहे, तेव्हा तुम्हाला ते करण्याचा योग्य मार्ग माहित असणे आवश्यक आहे. जर तुमच्या व्यवसायाची उलाढाल 5 कोटींपेक्षा जास्त असेल, तर तुम्ही एक ई-इनव्हॉइस तयार करणे आवश्यक आहे, जे दोन वेगवेगळ्या प्रकारे रद्द केले जाऊ शकते. तुम्ही निवडलेली पद्धत तुम्ही किती काळापूर्वी इन्व्हॉइस तयार केली आहे यावर अवलंबून असते.

IRP पोर्टल वापरून, तुम्ही प्रमाणित IRN आणि QR कोडसह ई-चालन तयार केले पाहिजे. जर तुम्ही इनव्हॉइसमध्ये चुका ओळखल्या आणि ई-इनव्हॉइस तयार केल्याच्या 24 तासांच्या आत ते रद्द करू इच्छित असाल, तर तुम्ही ते थेट IRP पोर्टलवरून करू शकता. तथापि, जर तुम्हाला 24 तासांनंतर बीजक रद्द करायचे असेल, तर तुम्हाला GST पोर्टलवरून जाणे आवश्यक आहे. IRP सिस्टीम इनव्हॉइस संचयित करत नाही, आणि ते केवळ निर्मितीनंतर पहिल्या 24 तासांसाठी उपलब्ध असेल.

तथापि, जीएसटी पोर्टलचा वापर करून, तुम्ही जीएसटी रिटर्न सबमिशनच्या कट-ऑफ तारखेपूर्वी तुम्हाला पाहिजे तितक्या वेळा इन्व्हॉइस हटवू किंवा दुरुस्त करू शकता. एकदा तुम्ही आर्थिक कालावधीसाठी GST रिटर्न सबमिट केल्यानंतर, तुम्ही रिटर्नमध्ये समाविष्ट केलेले बीजक थेट हटवू शकत नाही.

तुम्ही रद्द केलेले कर बीजक पुन्हा जारी करू शकत नाही. जेव्हा तुम्ही ई-इनव्हॉइसिंग पोर्टलद्वारे IRN व्युत्पन्न करता, तेव्हा ते फक्त एका इन्व्हॉइसशी संबंधित असते. तथापि, तुम्ही नवीन बीजक क्रमांकासह दुसरे नवीन बीजक व्युत्पन्न करू शकता. तुम्ही नवीन इनव्हॉइसवर आधारित IRP पोर्टल वापरून योग्य ई-इनव्हॉइस देखील तयार करणे आवश्यक आहे.

ई-इनव्हॉइसिंग पोर्टल वापरून टॅक्स इनव्हॉइस रद्द करण्याची प्रक्रिया चरण-दर-चरण

ई-इनव्हॉइस जनरेट केल्यानंतर 24 तासांच्या आत वेळ निघून गेल्यास, तुम्ही पुढील चरणांचा वापर करून कर इन्व्हॉइस रद्द करू शकता:

क्रमाक्र1: ई-इनव्हॉइसिंग पोर्टल IRP प्रणालीवर लॉग इन करा

क्रमाक्र 2: ई-इनव्हॉइस मुख्य मेनू निवडा

क्रमाक्र 3: ई-इनव्हॉइस मेनूमध्ये रद्द करा निवडा

क्रमाक्र 4: मजकूर बॉक्समध्ये, तुम्ही रद्द करू इच्छित असलेल्या इनव्हॉइसचा Ack.no किंवा IRN टाइप करा.

क्रमाक्र 5: Go वर क्लिक करा

क्रमाक्र 6: तुम्ही रद्द करणार आहात ते ई-चालन प्रदर्शित केले जाईल

क्रमाक्र 7: रद्द करण्याचे योग्य कारण निवडा. तुम्ही इनव्हॉइससाठी रिमार्क देखील नमूद करू शकता

क्रमाक्र 8: सबमिट वर क्लिक करा

क्रमाक्र 9: तुम्हाला यशाचा संदेश दिसेल आणि रद्द केलेल्या इनव्हॉइसवर ‘रद्द केलेले’ वॉटरमार्क दिसेल.

क्रमाक्र 10: तुम्ही मागील 24 तासांत तयार केलेले दुसरे ई-इनव्हॉइस रद्द करणे सुरू ठेवू शकता.

GST पोर्टल वापरून टॅक्स इनव्हॉइस रद्द करण्याची प्रक्रिया क्रमाक्रमाने

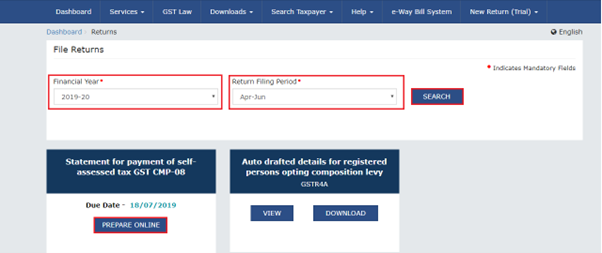

तुम्ही थेट GST पोर्टलवर कर कालावधीत GSTR फॉर्म भरण्यापूर्वी पावत्या हटवू शकता. तुम्ही तुमच्या सोयीनुसार इनव्हॉइस अपलोड करू शकता आणि GSTR 1 दाखल करण्याच्या वेळेपूर्वी ते ऑनलाइन संपादित करू शकता. चरण-दर-चरण प्रक्रिया खालीलप्रमाणे आहे:

क्रमाक्र 1: GST पोर्टलवर लॉग इन करा

क्रमाक्र 2: रिटर्न डॅशबोर्डवर जा

क्रमाक्र 3: रिटर्न डॅशबोर्डवर, डिलीट करण्यासाठी इनव्हॉइसचा आर्थिक कालावधी आणि महिना निवडा.

क्रमाक्र 4: वस्तू किंवा सेवांच्या बाह्य पुरवठ्याच्या तपशीलावर क्लिक करा

क्रमाक्र 5: ऑनलाइन तयार करा वर क्लिक करा

क्रमाक्र 6: तुम्हाला हटवायचे असलेल्या बीजकांच्या प्रकारावर आधारित उजव्या टॅबवर क्लिक करा

क्रमाक्र 7: तुम्हाला पाहिजे तितके इन्व्हॉइस हटवा

इनव्हॉइस रद्द करण्याच्या अनुपालनाची खात्री करणे

कारण वैध असेपर्यंत तुम्ही बीजक हटवू शकता, तुम्ही त्याचे पालन सुनिश्चित केले पाहिजे. जेव्हा तुम्ही थेट GST पोर्टलवर बीजक हटवता, तेव्हा ई-इनव्हॉइसमध्ये केलेले कोणतेही बदल विसंगती म्हणून चिन्हांकित केले जातील. त्यामुळे, तुम्ही रद्द केलेल्या पावत्याच्या अचूक नोंदीही ठेवल्या पाहिजेत.

काहीवेळा, खरेदीदाराने पैसे दिले नसल्यामुळे तुम्हाला कर बीजक रद्द करण्याचा मोह होऊ शकतो. जेव्हा खरेदीदाराने बीजक भरले नाही तेव्हा तुम्ही GST दायित्वे भरण्यास तयार नसाल. तथापि, एकदा पुरवठा झाल्यानंतर, न भरल्याबद्दल कर बीजक रद्द करणे ही योग्य पद्धत नाही. जर तुम्ही पुरवठा केला असेल तर तुम्ही अजूनही कर चलनानुसार GST कर भरण्यास जबाबदार आहात.

जीएसटी रिटर्न भरल्यानंतर तुम्ही पावत्या हटवू शकत नाही. तथापि, पुरवठा न केलेल्या वस्तूंसाठी तुम्हाला कर भरावा लागणार नाही. तुम्ही प्राप्तकर्त्याला कळवू शकता आणि शिपमेंटचा परतावा म्हणून ऑर्डर रद्द केल्याचा विचार करून क्रेडिट नोट जारी करू शकता. काही प्रकरणांमध्ये अतिरिक्त कराच्या परताव्यावर दावा करण्याचा पर्याय देखील आहे.

एकदा तुम्ही GST बीजक योग्यरितीने रद्द केल्यावर, कमी कर दायित्वे दाखवण्यासाठी तुम्ही तुमचे GST रिटर्न अपडेट करणे आवश्यक आहे. क्रेडिट नोट्ससाठी, त्या तुमच्या GST फॉर्ममध्ये देखील अपडेट करा. सर्व जारी केलेले, सुधारित केलेले आणि रद्द केलेले इनव्हॉइस अचूकपणे दस्तऐवजीकरण केल्याने तुम्हाला अचूक GST रिटर्न फॉर्म भरण्यास मदत होईल.

निष्कर्ष

जीएसटी अनुपालनासाठी अचूक कागदपत्रे ठेवणे आवश्यक आहे. तुम्ही जीएसटी रिटर्न भरता तेव्हा सर्व इनव्हॉइस आणि खरेदी ऑर्डर जुळल्या पाहिजेत. कोणतीही विसंगती चिन्हांकित केली जाईल आणि परिस्थितीच्या आधारावर, ऑडिट आवश्यक असू शकते. जीएसटी-अनुरूप चलनांची मॅन्युअल प्रक्रिया करणे अवघड आणि वेळखाऊ आहे. स्वयंचलित बिलिंग साधन तुम्हाला GST-अनुरूप चलन तयार करण्यास आणि त्यांचे योग्य आणि सहज व्यवस्थापन करण्यास सक्षम करेल. अचूक GST रेकॉर्ड सुनिश्चित करण्यासाठी तुम्ही चुका, त्रुटी किंवा ऑर्डर रद्द करण्यासाठी पावत्या रद्द करू शकता.

CaptainBiz हे एक लोकप्रिय GST बिलिंग सॉफ्टवेअर आहे जे तुम्हाला तुमचा व्यवसाय वित्त सहजतेने व्यवस्थापित करण्यास सक्षम करते. तुम्ही काही क्लिक्ससह GST-अनुपालन पावत्या पटकन तयार करू शकता. GST पोर्टलवर अपलोड करण्यापूर्वी तुम्ही सॉफ्टवेअर वापरून पावत्या सुधारू किंवा हटवू शकता. जीएसटी अहवाल तयार करताना सिस्टम आपोआप पावत्या दुहेरी तपासते जेणेकरून तुम्ही नेहमी जीएसटी कायद्याचे पालन करत रहा.

वारंवार विचारले जाणारे प्रश्न

-

मी GST अंतर्गत कर बीजक का रद्द करावे?

व्युत्पन्न केलेल्या प्रत्येक कर इनव्हॉइससाठी, तुम्ही GST भरण्यास जबाबदार आहात. जर ऑर्डर रद्द झाली आणि तुम्ही यापुढे प्राप्तकर्त्याला पुरवठा करत नसाल, तर GST भरण्याची गरज नाही. तुमच्या GST दायित्वांमध्ये हा बदल प्रतिबिंबित करण्याचा एकमेव मार्ग म्हणजे कर बीजक रद्द करणे.

-

मी चुकून अनेक डुप्लिकेट इनव्हॉइस तयार केल्यास मी काय करू शकतो?

CaptainBiz सारखे GST बिलिंग ऑटोमेशन टूल वापरल्याने GST बीजक तयार करताना त्रुटी कमी करण्यात मदत होईल. तथापि, काहीवेळा, तुम्ही टूल किंवा GST पोर्टलमध्ये डुप्लिकेट इनव्हॉइस तयार करू शकता. तुम्ही जीएसटी रिटर्न सबमिशन करण्यापूर्वी थेट जीएसटी पोर्टलवर किंवा तुमच्या बिलिंग सॉफ्टवेअरवर डुप्लिकेट इनव्हॉइस कधीही हटवू शकता.

-

GST मध्ये कर चलन रद्द करण्याची प्रक्रिया काय आहे?

जीएसटी रिटर्न फॉर्म भरण्यापूर्वी, जर तुम्ही गेल्या २४ तासांत ई-चालन तयार केले असेल तर तुम्ही आयआरपी पोर्टलवर ई-इनव्हॉइस रद्द करू शकता. अन्यथा, तुम्ही जीएसटी पोर्टलवरील ई-इनव्हॉइस हटवू शकता. GST मध्ये कर चलन रद्द करण्याची ऑनलाइन प्रक्रिया सोपी आणि सोपी आहे.

-

क्रेडिट नोट म्हणजे काय आणि बीजक रद्द करण्यासाठी ती का महत्त्वाची आहे?

जर तुम्ही आधीच GST रिटर्न सबमिट केले असेल आणि चलन तपशील बदलू किंवा रद्द करू इच्छित असाल, तर तुम्ही क्रेडिट नोटसह करू शकता. क्रेडिट नोट हा एक GST दस्तऐवज आहे जो तुम्हाला मूळ कर बीजक ऑफसेट करण्यात मदत करतो जेणेकरून तुम्ही जास्त कर भरू नये. प्राप्तकर्ता बीजकातील त्रुटी देखील मान्य करेल. पावत्या दुरुस्त करण्यासाठी जीएसटी अंतर्गत क्रेडिट नोटचा मोठ्या प्रमाणावर वापर केला जातो.

-

सर्व रद्द पावत्यांसाठी मला क्रेडिट नोट जारी करावी लागेल का?

नाही, क्रेडिट नोट्सची आवश्यकता विशिष्ट व्यवहारांवर आधारित आहे. तुम्ही ई-चालन पोर्टलवर थेट ई-चालन हटविल्यास, बीजक रद्द केले जाईल आणि क्रेडिट नोटची आवश्यकता नाही. तुम्ही जीएसटी रिटर्न फॉर्म सबमिट करण्यापूर्वी जीएसटी पोर्टलवर इनव्हॉइस रद्द करू शकता. पोर्टलवरील जीएसटी इनव्हॉइस हटवण्यासाठी क्रेडिट नोटचीही आवश्यकता नाही.