प्रस्तावना

कायदेशीर आवश्यकता पूर्ण करण्यासाठी व्यवसायांनी वस्तू आणि सेवा कर जीएसटी (GST) मान्यतेचे पालन करणारे कर बीजक (टॅक्स इनव्हॉइस) तयार करणे आवश्यक आहे. उत्पादने आणि सेवांची कर आकारणी सोपी करण्यासाठी, अनेक देशांनी उत्पादने आणि सेवा कर (GST) पद्धती लागू केली आहे. योग्य जीएसटी GST दस्तऐवज आणि रेकॉर्डची हमी देण्यासाठी, जीएसटी-मान्यतेचे (GST-compliant) पालन करणारे कर बीजक (टॅक्स इनव्हॉइस) तयार करणे खूप महत्वाचे आहे.

जीएसटी (GST) कायद्यांचे पालन करणारे कर बीजक (टॅक्स इनव्हॉइस) बनवणे महत्त्वाचे का आहे?

संस्थेने एक कर बीजक (टॅक्स इनव्हॉइस) तयार करणे आवश्यक आहे जे की जीएसटी (GST) आवश्यकतांशी अनुरूप असेल. सर्व प्रथम, जीएसटी (GST) बीजक (इनव्हॉइस) हे अधिकृत दस्तऐवज (कागदपत्र) आहे जे घडलेल्या व्यवहाराचे दस्तऐवजीकरण करते. जीएसटी (GST) रिटर्न भरताना, कायदेशीर बीजक (इनव्हॉइस) समाविष्ट करणे महत्वाचे आहे कारण त्यात समाविष्ट असलेल्या पक्षांबद्दल आवश्यक गोष्टी, त्यांची नोंदणी स्थिती, बीजक तयार केल्याची तारीख आणि प्रदान केलेल्या किंवा प्राप्त झालेल्या सेवांचे तपशील समाविष्ट असतात.

व्यवहाराच्या माहितीच्या अचूकतेची हमी देण्यासाठी इतर पक्षांनी सूचित केलेल्या व्यवहारांशी कर बीजकाची (टॅक्स इनव्हॉइसची) तुलना केली जाते. जेव्हा करदात्याने दिलेली माहिती बीजकामध्ये (इनव्हॉइसमध्ये) नमूद केलेल्या तपशिलांशी जुळते, तेव्हाच परतावा मिळतो आणि देय आउटपुट कर निश्चित केला जातो. तसेच हे देखील निश्चित केले जाते की करदाता किती इनपुट टॅक्स क्रेडिटचा दावा करू शकतो.

इनपुट टॅक्स क्रेडिट म्हणजे थोडक्यात, तुम्ही एखाद्या व्यवहारावर आधीच भरलेल्या करांचा परतावा होय. जर कर बीजक हे जीएसटी-मान्यतेच्या (GST-compliance) नियमांचे पूर्णपणे पालन करत असतील, तरच हे परत करण्यायोग्य असते. जर ते कायदेशीर व्यवहाराचे दस्तऐवज प्रदान करू शकत नसतील, तर इनपुट टॅक्स क्रेडिट पूर्ववत केले जाण्याची आणि करदात्याच्या उत्पादन कराच्या भारावर लागू होण्याची शक्यता असते. शेवटी, जीएसटी (GST) बीजक हमी देतो की करदाते त्यांच्या रिटर्न भरण्याच्या तारखांकडे दुर्लक्ष करत नाहीत. आपण आधी चर्चा केल्याप्रमाणे, जीएसटी (GST) बीजक (इनव्हॉइस) हे दिलेल्या महिन्यात झालेल्या प्रत्येक व्यवहाराची नोंद असते. म्हणून, जीएसटी (GST) बीजक (इनव्हॉइस) हे करदात्याने किती जीएसटी (GST) भरणे आवश्यक आहे आणि त्यांनी त्यांचे मासिक रिपोर्ट पूर्ण केल्यावर संबंधित अंतिम मुदत तपासण्यासाठी रेकॉर्ड म्हणून कार्य करते.

Also Read: Tax Invoice For Goods: Key Components And Legal Requirements

जीएसटी (GST) कायदा-मान्यतेनुसार कर बीजकातील अनिवार्य घटक

Source: https://www.taxscan.in/wp-content/uploads/2017/07/GST-Invoice.jpg

तुमच्या कर बीजकामध्ये (टॅक्स इनव्हॉइसमध्ये) खालील घटक नसल्यास, तुम्ही, तुमच्या ग्राहकांसह, इनपुट टॅक्स क्रेडिट दावा (क्लेम) करू शकणार नाही. हे कर बीजक-मान्यतापत्र चेकलिस्ट म्हणून घ्या:

- बीजक क्रमांक (इनव्हॉइस नंबर) आणि तारीख: हा बीजकाचा (इनव्हॉइसचा) अनुक्रमांक आणि तो तयार केल्याची तारीख आहे. हे कालांतराने वेगवेगळ्या बीजकांचा (इनव्हॉइसेसचा) ट्रॅक ठेवण्यास मदत करते.

- क्लायंटचे (ग्राहकाचे) नाव: हे ग्राहक किंवा कंपनीचे नाव आहे ज्यासाठी तुम्ही बिल करत आहात.

- बिलिंग आणि शिपिंगचा (वितरणाचा) पत्ता: बिलिंग पत्ता म्हणजे ग्राहक जेथे निवासी आहे तो पत्ता आणि शिपिंग (वितरणाचा) पत्ता म्हणजे वस्तू (माल) पाठवण्यात येत आहे तो पत्ता. अशाप्रकारे बिलिंग पत्ता हा शिपिंग (वितरणाच्या) पत्त्यापेक्षा भिन्न आहे.

- GSTINs (वस्तू आणि सेवा कर ओळख क्रमांक): जर ग्राहक आणि व्यवसाय जीएसटी (GST) साठी नोंदणीकृत असतील, तर त्यांचे युनिक (अद्वितीय) ओळख क्रमांक येथे नमूद केलेले असतात.

- पुरवठ्याचे स्थान: हे वस्तू किंवा सेवा कोठे पुरविल्या जात आहेत किंवा वितरित केल्या जात आहेत हे सांगते.

- SAC आणि HSN कोड: हे विशिष्ट कोड आहेत जे प्रदान केल्या जात असलेल्या सेवा किंवा उत्पादनाचे वर्गीकरण करतात. हे कर प्रयोजनांसाठी वर्गीकरण करण्यात मदत करते.

- वस्तूंचा तपशील: यामध्ये वस्तू किंवा सेवांबद्दल माहिती समाविष्ट आहे- जसे की उत्पादनाचे वर्णन, प्रमाण, तुम्ही वापरत असलेले मोजमापाचे एकक (जसे की मीटर किंवा किलोग्राम), आणि एकूण मूल्य.

- करपात्र मूल्य आणि कर: ही रक्कम करांच्या अधीन आहे. करांची गणना करण्यासाठी हे मूलभूत असलेले मूल्य आहे.

- कर दर आणि रक्कम (CGST, SGST, IGST): हे विविध प्रकारचे वस्तू आणि सेवा कर आहेत. ते करपात्र मूल्यावर अधारित किती कर आकारला जात आहे हे ते दर्शवतात.

- रिव्हर्स चार्ज बेस: हे ग्राहक किंवा व्यवसायक जीएसटी (GST) भरण्यासाठी जबाबदार आहे की नाही हे सूचित करते. रिव्हर्स चार्जमध्ये, सामान्यतः कर भरणारा ग्राहक असतो.

- विक्रेता समर्थन: हे बीजकातील (इनव्हॉइसमधील) माहिती अचूक आहे याचे विक्रेत्याकडून असलेले पुष्टीकरण आहे.

सेवांसाठी कर बीजक तरतुदीच्या तारखेपासून तीस दिवसांच्या आत पाठवले जाणे आवश्यक आहे. पुरवठ्याच्या तारखेपासून 45 दिवसांच्या आत, वित्तीय संस्था किंवा बँकिंग फर्म बीजक (इनव्हॉइस) जारी करू शकते.

Also Read: Mandatory Information To Include In A Tax Invoice For Services

जीएसटी मान्यतेनुसार (GST-Compliant) कर बीजक (टॅक्स इनव्हॉइस) तयार करण्याच्या स्टेप

जीएसटी (GST) कायद्यांसह मान्यता असलेले कर बीजक कसे तयार करायचे ते येथे आहे:

Creation of an Invoice in the Taxpayer’s ERP

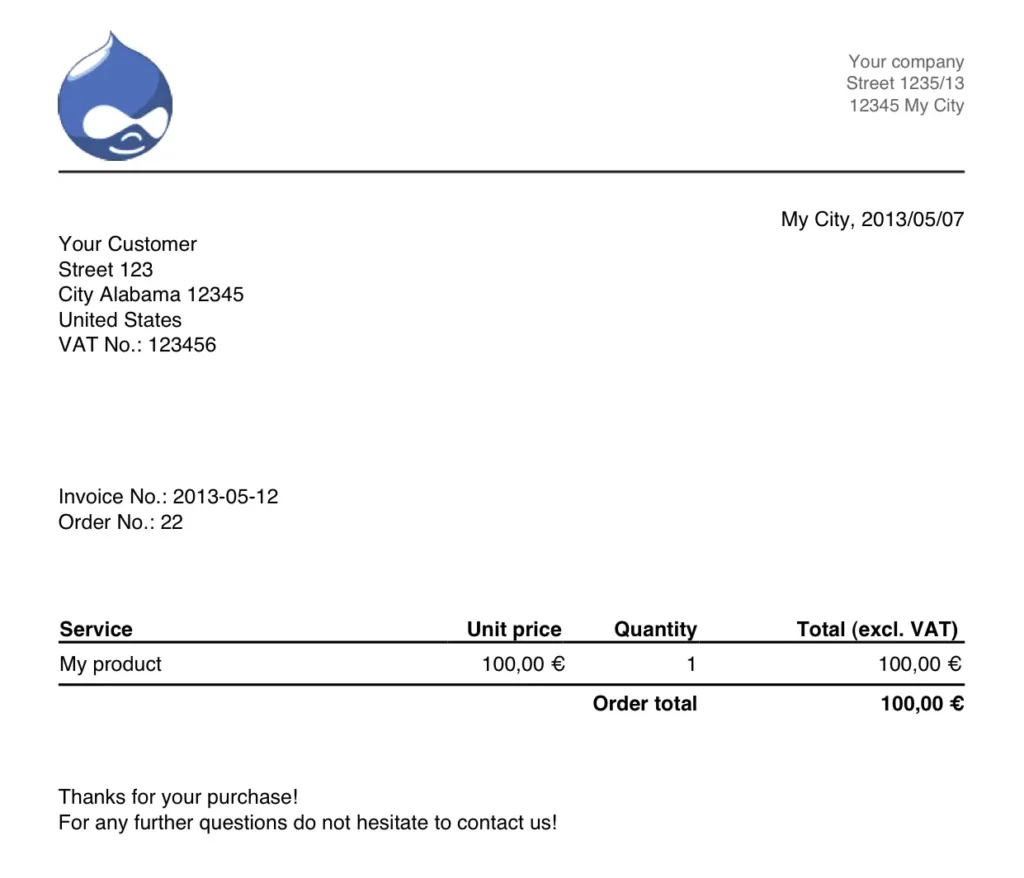

Source: https://simpleinvoice17.net/wp-content/uploads/2017/08/e-invoice-template-commerce-billy-drupal-1241-x-1064.png

Source: https://simpleinvoice17.net/wp-content/uploads/2017/08/e-invoice-template-commerce-billy-drupal-1241-x-1064.png

करदाता कंपनीच्या नियमित कामकाजाचा भाग म्हणून बीजके (इन व्हॉइसेस) तयार करत राहील. तरीसुद्धा, या बिलांचा इलेक्ट्रॉनिक पद्धतीने रिपॉर्ट देण्यासाठी काही आवश्यकता आहेत. ते आवश्यक वैशिष्ट्यांसह आणि ई-इनव्हॉइस टेम्पलेटनुसार पूर्ण केले जाणे आवश्यक आहे. ज्यांना इलेक्ट्रॉनिक बीजक कसे बनवायचे ते शिकायचे आहे, त्यांच्यासाठी ही वन-टाईम स्टेप आहे.

भिन्न IRN ची निर्मिती

इनव्हॉइस नोंदणी पोर्टल किंवा IRP वर रिपोर्ट देणे हा “ई-इनव्हॉइस कसा बनवायचा” प्रक्रियेचा पुढील टप्पा आहे. ई-इनव्हॉइस सिस्टीम IRN किंवा हॅश म्हणून ओळखला जाणारा अद्वितीय क्रमांक तयार करण्यासाठी हॅश जनरेशन तंत्र वापरते. अपलोड केलेल्या प्रत्येक दस्तऐवजासाठी स्वतःचे 64-वर्णांचे IRN तयार केलेले असेल. ई-इनव्हॉइस सिस्टीममध्ये IRN (इनव्हॉइस संदर्भ क्रमांक) तयार करण्याचे सध्या दोन मार्ग आहेत: ऑफलाइन आणि API द्वारे.

QR कोड तयार करणे

IRN हा ई-इनव्हॉइस सिस्टीमद्वारे तयार केला जाईल, जे की ई-इनव्हॉइस आणि QR कोड (क्विक रिस्पॉन्स कोड) वर डिजिटल स्वाक्षरी देखील करेल. QR कोडमुळे बीजके (इनव्हॉइसेस) पटकन पाहिले जाऊ शकतात, सत्यापित केले जाऊ शकतात आणि मोबाईल डिव्हाइसेसवरून ॲक्सेस केले जाऊ शकतात.

डिजिटल स्वाक्षरी केलेला QR कोड हा युनिक IRN (हॅश) ऑफलाइन ॲप्सद्वारे आणि केंद्रीय पोर्टलद्वारे प्रमाणित केला जाऊ शकतो. कर अधिकार्यांना हे अधिक उपयुक्त वाटू शकते कारण त्यांना महामार्गांसारख्या इंटरनेट ॲक्सेस नसलेल्या ठिकाणी बीजकांची (इनव्हॉइसेसची) पडताळणी करावी लागेल.

स्वाक्षरी केलेला इलेक्ट्रॉनिक बीजकाची (इनव्हॉइसची) माहिती जीएसटी (GST) सिस्टिममध्ये पाठविली जाईल, जेथे बीजकातील (इनव्हॉइसमधील) माहितीचा वापर खरेदीदाराच्या GSTR-2B/2A आणि पुरवठादाराच्या GSTR-1 मध्ये सुधारणा करण्यासाठी केला जाईल. ई-वे बिलाच्या “भाग A” मध्ये सुधारणा करण्यासाठी, योग्य असल्यास, बीजक (इनव्हॉइस) माहितीचा वापर केला जाईल. त्यामुळे, ई-वे बिल स्थापित करण्यासाठी आवश्यक असलेले सर्व म्हणजे ई-वे बिल सिस्टिमच्या “भाग B” मधील वाहन क्रमांक आहे.

Also Read: How To Create A GST Invoice For An Online Business?

कर बीजक (टॅक्स इनव्हॉइस) तयार करण्यासाठी सॉफ्टवेअर

तंत्रज्ञानाद्वारे समर्थित असलेली पहिली कर पद्धती भारतात तयार करण्यात आली आणि तिला जीएसटी (GST) असे म्हणतात. अकाउंटिंग आणि इनव्हॉइसिंग सॉफ्टवेअर व्यवसायांना अनेक वैशिष्ट्ये आणि फायदे प्रदान करतात, जे आर्थिक ऑपरेशन्स ऑप्टिमाइझ करण्यात मदत करतात, कार्यक्षमता वाढवतात आणि कर कायदे आणि इनव्हॉइसिंग धोरणांचे पालन सुनिश्चित करतात.

हे कर बीजक (टॅक्स इनव्हॉइस) मान्यता सॉफ्टवेअर प्रोफेशनल दिसणारे बीजक (इनव्हॉइस) तयार करते. सॉफ्टवेअर तुमच्या कंपनीचा डेटा, ब्रँडिंग आणि लोगो जोडून इनव्हॉइस टेम्पलेट वैयक्तिकृत करू शकते आणि संबंधित दरांचा वापर करून जीएसटी (GST) सह स्वयंचलितरित्या करांची गणना करू शकते. हे तपशीलवार कर बीजके (टॅक्स इनव्हॉइसेस) तयार करण्यात मदत करू शकते ज्यात तुम्ही वितरित केलेली सर्व उत्पादने आणि सेवा समाविष्ट आहेत. गैरसंप्रेषण टाळण्यासाठी, अटी आणि देयक (पेमेंट) माहिती समाविष्ट करा.

निष्कर्ष

सोप्या शब्दांत सांगायचे झाले म्हटले, तर जीएसटीचे मान्यतेचे पालन करणारे कर बीजक (इनव्हॉइस) खरेदीचा पुरावा म्हणून कार्य करते, ज्यामध्ये व्यवसाय व्यवहारावरील सर्व संबंधित माहिती असते. यामध्ये काय खरेदी केले, त्याची किंमत किती आणि लागू करांचा तपशील आहे. व्यवसायांनी नियमांचे पालन करण्यासाठी, अचूक आर्थिक नोंदी ठेवण्यासाठी आणि ते योग्य कर भरत आहेत याची खात्री करण्यासाठी या बीजकांचा वापर करणे आवश्यक आहे. नैतिकतेने व्यवसाय करणे आणि कर अधिकार्यांसोबत उत्कृष्ट संबंध राखणे आवश्यक आहे.

जीएसटी (GST) आवश्यकतांचे पालन करणारे कर बीजके (इनव्हॉइसेस) तयार करण्यासाठी व्यवसायक विविध अकाउंटिग आणि इनव्हॉइस सॉफ्टवेअर पॅकेजेस वापरू शकतात ही सॉफ्टवेअर उत्पादने अचूक कर गणनेची हमी देतात, बीजक (इनव्हॉइस) प्रक्रिया सुव्यवस्थित करतात, ऑटोमेशन पर्याय देतात आणि तुम्हाला व्यावसायिक दिसणारी बिले तयार करण्यासाठी आवश्यक असलेले टेम्पलेट प्रदान करतात. ते माहिती सुरक्षा, आर्थिक रेकॉर्ड आणि खर्च ट्रॅकिंगला देखील समर्थन देतात.

भारताने त्याच्या जटिल आणि विविध जीएसटी (GST) कर संरचनेमुळे कर मान्यतेनुसार आणि बीजक (इनव्हॉइस) हाताळण्यासाठी तंत्रज्ञान-अधारित असलेल्या उपायांचा वापर केला आहे. प्रख्यात सॉफ्टवेअर कंपन्यांना त्यांच्या अकाउंटिग आणि बीजक (इनव्हॉइस) प्रक्रिया सुव्यवस्थित करण्यात, जीएसटी (GST) कायद्यांचे पालन करण्याची हमी देण्यासाठी आणि तज्ञ बिले तयार करण्यात मदत करू शकतात. CaptainBiz सह तुमच्या व्यवसायाची जीएसटी (GST) टॅक्स इनव्हॉइसिंग प्रक्रिया सोपी करा आणि कर बीजके (टॅक्स इनव्हॉइसेस) मान्यतेची सर्वोत्तम पद्धती मिळवा.

वारंवार विचारले जाणारे प्रश्न

-

जीएसटी (GST) बीजके (इनव्हॉइसेस) म्हणजे काय?

नोंदणीकृत करदात्याने जीएसटी (GST) बीजक (इनव्हॉइस) तयार करणे आवश्यक आहे. जर करपात्र बीजक (इनव्हॉइस) सादर केलेले असेल, तरच खरेदीदार किंवा प्राप्तकर्त्याला इनपुट टॅक्स क्रेडिट (ITC) चा दावा करण्याची परवानगी असते. जीएसटी (GST) कर बीजकांमध्ये (इनव्हॉइसमध्ये) निश्चित संरचना नसते; असे असले तरी, त्याच्या समोर काही आवश्यक माहिती असणे आवश्यक आहे.

-

जीएसटी (GST) बीजकाच्या (इनव्हॉइसच्या) किती प्रती काढल्या पाहिजेत?

जारी करणार्यांना जीएसटी (GST) बीजक (इनव्हॉइस) बिलाच्या दोन प्रती काढणे आवश्यक आहे कारण सेवांच्या तरतुदीत कोणत्याही वाहतूकदारांचा समावेश नाही. सेवा प्राप्तकर्ता मूळ दस्तऐवजाचा मालक आहे. प्रदाता हा अंतर्गत वापरासाठी डुप्लिकेट राखून ठेवू शकतो.

-

नोंदणीकृत करपात्र व्यक्तीने जीएसटी (GST) बीजक (इनव्हॉइस) जारी (तयार) न केल्यास काय होईल?

नोंदणीकृत करपात्र व्यक्तीद्वारे करपात्र वस्तू किंवा सेवांच्या तरतुदीवर जीएसटी (GST) बीजक (इनव्हॉइस) तयार केले जाते. इनपुट टॅक्स क्रेडिट (ITC) चा दावा करण्यासाठी, जीएसटीचे (GST) पालन करणारे बीजक (इनव्हॉइस) पाठवणे आणि प्राप्त करणे आवश्यक आहे. करदात्याने त्यांच्या नोंदणीकृत करपात्र व्यक्ती असलेल्या ग्राहकाला अशा प्रकारचे बीजक (इनव्हॉइस) प्रदान करण्यात अयशस्वी झाल्यास, करदाता आणि ग्राहक दोघेही ITC दावा करण्याचा त्यांचा हक्क गमावतील.

-

तुम्ही तुमचे जीएसटी (GST) बीजक (इनव्हॉइस) वैयक्तिकृत करू शकता का?

तुम्ही तुमच्या कंपनीच्या लोगोसह तुमचे बीजक (इनव्हॉइस) वैयक्तिकृत करू शकता. ऑनलाइन अनेक सॉफ्टवेअर आहेत जे तुम्हाला तुमचे जीएसटी (GST) बीजक (इनव्हॉइस) पूर्णपणे कस्टमाइज करण्याची परवानगी देतात.

-

जीएसटी (GST) बीजक संदर्भ क्रमांक (इनव्हॉइस रेफरन्स नंबर) काय आहे?

जेव्हा पुरवठादार त्याने जीएसटी (GST) सिस्टीमद्वारे तयार केलेले कर बीजक (टॅक्स इनव्हॉइस) सबमिट करतो, तेव्हा त्याला बीजक संदर्भ क्रमांक (इनव्हॉइस रेफरन्स नंबर) प्राप्त होतो. बीजक (इनव्हॉइस) अपलोड केल्यानंतर 30 दिवसांसाठी ते चांगले असते. ट्रिपलीकेटमध्ये कॉपी करा: त्यावर ‘पुरवठादारासाठी ट्रिपलीकेट’ असा शिक्का मारला जातो आणि पुरवठादाराने ठेवला आहे.

-

सुधारित जीएसटी (GST) बीजक (इनव्हॉइस) जारी करण्यासाठी किती वेळ लागतो?

पूर्वीच्या तुलनेत अपडेट केलेले बीजक (इनव्हॉइस) तयार करणे ही डीलर म्हणून तुमची जबाबदारी आहे. नोंदणी प्रमाणपत्र मंजूर झाल्यानंतर, सुधारित बीजक (इनव्हॉइस) एका महिन्याच्या आत पाठवणे आवश्यक आहे.

-

मी PDF कर बीजक (टॅक्स इनव्हॉइस) कसे पाठवू?

तयार केलेले PDF कर बीजक (टॅक्स इनव्हॉइस) प्रिंट केले जाऊ शकते किंवा ऑनलाइन पाठवले जाऊ शकते. तुमच्या ग्राहकांना तुमचा कर बीजक (टॅक्स इनव्हॉइस) लगेच डाउनलोड किंवा प्रिंट करण्याची परवानगी देण्यासाठी, तुम्ही त्यांना लिंक देखील देऊ शकता. ऑनलाइन कर बीजक (टॅक्स इनव्हॉइस) तयार करा आणि जे प्रिंट फ्री असेल. तुम्ही प्रदान करत असलेल्या वस्तू आणि सेवांची यादी, त्यांच्याशी संबंधित किंमती, पेमेंट करण्यासाठी दिशानिर्देश आणि बरेच काही समाविष्ट करा.

-

भारतात कोणते बीजक (इनव्हॉइस) टेम्पलेट वापरले जातात?

पूर्वनिर्धारित टेम्पलेट वापरणे व्यवसायांसाठी करांची गणना करणे आणि माहिती (डेटा) जोडणे सोपे करते. भारत बीजकाच्या (इनव्हॉइस) टेम्प्लेटसाठी Word, Excel, PDF, Google Sheet आणि Google Doc वापर केला जातो.

-

विक्रेत्यासाठी कर बीजक (टॅक्स इनव्हॉइस) कसे तयार करावे?

जर तुम्ही कर बीजक (टॅक्स इनव्हॉइस) एकत्र ठेवणारे विक्रेते असल्यास, खालील बाबी लक्षात ठेवा: व्यावसायिक वापरासाठी कर बीजक (टॅक्स इनव्हॉइस) टेम्पलेट हे एक सरळ बीजक (इनव्हॉइस) टेम्पलेट आहे जे जीएसटीसह (GST सह) वस्तूंच्या संपूर्ण किंमतीची गणना करते. त्यामध्ये उत्पादनाचे वर्णन, बीजक क्रमांक (इनव्हॉइस नंबर), बीजकची तारीख आणि जीएसटी क्रमांक (GST नंबर) यांचा समावेश होतो.

-

तुमच्या व्यवसायासाठी योग्य बीजक (इन्व्हॉइसिंग) टेम्पलेट कसे निवडायचे?

तुमच्या कंपनीसाठी आदर्श बीजक(इनव्हॉइस) टेम्पलेटची तुमची निवड अनेक पैलूंद्वारे प्रभावित होते, जसे की: इलेक्ट्रॉनिक पद्धतीची बिले आणि बीजके (इनव्हॉइसेस) इत्यादींसह अतिरिक्त दस्तऐवजासाठी कायदेशीर आवश्यकता – आधारित बिले आणि बीजके (इनव्हॉइसेस). सर्वसाधारणपणे बोलायचे झाल्यास, मॅन्युअल पेपर-आधारित बिलिंगमध्ये एकच सामाईक टेम्पलेट नसते.